Marcos Carchano Alcaraz, Universidad de Castilla-La Mancha y Inmaculada Carrasco Monteagudo, Universidad de Castilla-La Mancha

El sector financiero español ha experimentado profundos cambios en las últimas décadas. Uno de los más notables fue consecuencia de la crisis financiera de principios de siglo, que barrió a la mayor parte de las cajas de ahorro y abocó a muchas otras entidades a embarcarse en complejos procesos de fusiones y absorciones para garantizar su supervivencia.

Situación bancaria

Desde 2008 ha desaparecido el 58 % de las entidades bancarias. Esto se ha traducido en el cierre de más de 26 000 sucursales y en la destrucción de aproximadamente 100 000 empleos bancarios en los últimos quince años.

El sector bancario español está inmerso actualmente en un proceso en el que los canales digitales y la banca electrónica han desplazado el uso de efectivo, dando lugar a nuevos métodos de pago.

Este hecho, que de entrada parece beneficioso para todos, en el ámbito financiero ha desplazado, privado o excluido a una parte de la sociedad. Así, acciones cotidianas como obtener un extracto bancario, efectuar una transferencia o pagar un recibo se han convertido, para muchos ciudadanos, en un auténtico quebradero de cabeza.

Ciudadanos excluidos

La exclusión financiera se refiere a la situación en la que ciertos segmentos o individuos de la sociedad no tienen acceso a servicios financieros básicos por sus condiciones económicas, financieras, culturales o sociales. Por ejemplo, algunas personas pueden encontrarse excluidas por sus bajos ingresos, falta de acceso físico a instituciones financieras, discriminación por raza o género, o debido a barreras tecnológicas.

Este fenómeno va más allá de afectar simplemente a un conjunto de individuos: tiene un impacto profundo en la vida cotidiana y en el desarrollo de la sociedad. En nuestro día a día las personas mantenemos diferentes relaciones sociales con nuestros compañeros, amigos, e incluso desconocidos, que requieren de la posesión de efectivo o de diferentes soportes bancarios para llevarse a cabo. Es casi una obligación tener una cuenta bancaria para hacer una vida normal: para el ingreso de nóminas, la gestión de pagos de los servicios básicos (luz, agua, comunicaciones) o incluso para pagar una cena entre amigos a través de Bizum.

Aquellas personas que no pueden acceder a servicios bancarios básicos se enfrentan a obstáculos importantes: ahorrar se vuelve complicado, invertir se convierte en un desafío y obtener créditos resulta casi inalcanzable.

¿A quién afecta más la exclusión financiera?

Un informe reciente de la Organización de Consumidores y Usuarios (OCU) señala que la población mayor de 65 años y residente en municipios con menos de 5 000 habitantes (más de 1 400 000 personas en todo el territorio español) se encuentra entre los colectivos más afectados por la nueva configuración del sistema bancario.

La ausencia de oficinas bancarias (restricción en horarios y en operaciones), la falta de destreza en el uso de cajeros automáticos y la carencia de competencias digitales, que afecta al 42 % de la población mayor de 65 años, son señalados como los principales factores que influyen en el incremento del riesgo de exclusión financiera.

Valores cooperativos y crecimiento inclusivo

Romper con este problema se ha vuelto esencial para avanzar hacia un desarrollo económico y social más inclusivo y sostenible. Un mayor peso de las cooperativas de crédito en el sistema bancario español puede ayudar a combatir la exclusión financiera. Como entidades pertenecientes a la economía social cuentan con una estructura centrada en los miembros y su enfoque en las necesidades locales las hacen herramientas valiosas para abordar este desafío.

Su adaptabilidad y flexibilidad les permite adecuar sus productos y servicios a las necesidades específicas de sus socios y su entorno –independientemente de sus características económicas, sociales o culturales– ofreciendo productos únicos, como cuentas de ahorro accesibles, pequeños préstamos para emprendedores locales o productos con condiciones competitivas.

Entre los principios cooperativos que rigen a las entidades de la economía social está el compromiso con la comunidad. Este compromiso impulsa a la cooperativa a trabajar activamente para el desarrollo sostenible de su entorno por medio de acciones que redunden en el beneficio de sus socios y de la comunidad.

En el caso de las cooperativas de crédito, esto las hace más propensas a operar en áreas despobladas, abandonadas o ignoradas por los grandes bancos debido a su menor rentabilidad. Así, al establecer sucursales en áreas deprimidas o comunidades rurales proporcionan acceso a servicios bancarios a colectivos que, de otra manera, serían susceptibles de sufrir exclusión financiera.

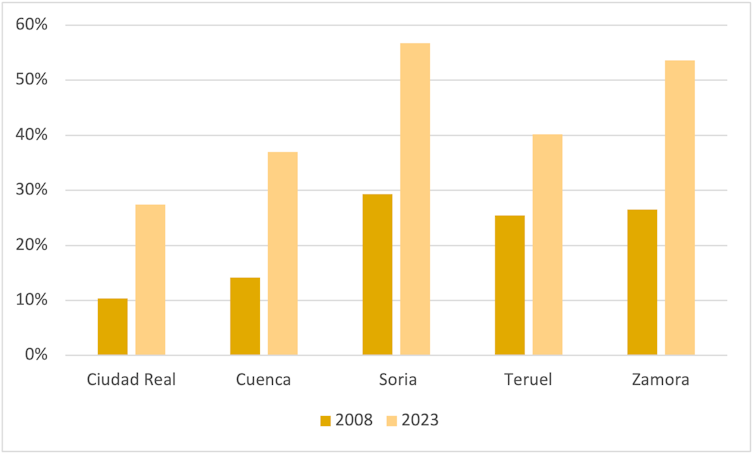

Cooperativas de crédito: evolución de la cuota de mercado (2008, 2023) en las provincias españolas con mayor índice de despoblamiento.

Fuente: elaboración propia a partir de datos del Banco de España

Cooperativas de crédito: evolución de la cuota de mercado (2008, 2023) en las provincias españolas con mayor índice de despoblamiento.

Fuente: elaboración propia a partir de datos del Banco de España

Además, durante la pasada crisis financiera estas instituciones demostraron una gran estabilidad y resistencia. Su enfoque prudente hacia las inversiones y la adecuada gestión de riesgos ha permitido que vean incrementada su cuota de mercado en el conjunto de España, superando el 10 %.

Educar para evitar la exclusión financiera

Otro pilar en la lucha contra la exclusión financiera es la educación financiera, y las cooperativas de crédito lo reconocen claramente. No solo ofrecen servicios financieros, sino que también buscan mejorar la comprensión de conceptos financieros y su aplicación en la vida cotidiana entre sus miembros.

Hay que tener en cuenta el potencial de este tipo de instituciones en la búsqueda de un futuro financiero más equitativo, inclusivo y sostenible para todos. Su compromiso con la comunidad, estructura y principios cooperativos y su flexibilidad y capacidad de adaptación a las necesidades locales las convierten en aliados imprescindibles en el contexto actual.

Marcos Carchano Alcaraz, Investigador Predoctoral, Universidad de Castilla-La Mancha y Inmaculada Carrasco Monteagudo, CU. Departamento de Economía Aplicada I (U.D. Política Económica), Universidad de Castilla-La Mancha

Este artículo fue publicado originalmente en The Conversation. Lea el original.